Detrazione Fiscale Tapparelle 2023

In questo tutorial abbiamo inserito tutte le istruzioni passo-passo per semplificare l'acquisto delle tue tapparelle con i benefici fiscali in vigore. Scegli se procedere con il fai-da-te o rivolgerti al nostro consulente esperto in materia.

.jpg/u/840/500/False)

Anche un pazzo può far denaro, ma ci vuole un savio per conservarlo.

Cit. Proverbio

Per offrire un'esperienza d'acquisto soddisfacente a 360° cerchiamo di fornire tutti gli strumenti utili per risparmiare ed usufruire dei vantaggi fiscali di cui i nostri prodotti possono godere, abbiamo quindi pensato di interpellare un consulente esperto in materia che ha redatto questa guida semplificata e definitiva per accedere alle detrazioni fiscali per schermuture solari (tra cui tapparelle).

Cosa significa detrazione fiscale per tapparelle?

La detrazione fiscale consiste in una riduzione delle imposte (IRPEF o IRES) per un importo pari al 50% della spesa sostenuta per l’acquisto e l’installazione di sistemi schermanti nonché per la rimozione di eventuali sistemi preesistenti ed altre opere accessorie; è detraibile anche l’onorario del professionista eventualmente incaricato per la predisposizione della pratica ENEA (Agenzia Nazionale Efficienza Energetica).

⚠️ Non è possibile la detrazione fiscale per la semplice sostituzione di singoli componenti (es. accessori per tapparelle, automazione per tapparella, lavori di riparazione).

- Costo totale sostenuto: 3000 €

- Detrazione totale : 3000 € x 50% = 1500

- Detrazione annuale: 150 €/anno per 10 anni

Quali gli immobili ammessi alla detrazione?

✅ Immobili di qualsiasi categoria catastale purché esistenti, regolarmente accatastati ed in regola con il pagamento dei relativi tributi siano essi immobili residenziali, uffici, bar, ristoranti, negozi, alberghi, ecc.

❌ Sono esclusi invece gli immobili in costruzione o assimilabili (ampliamenti, ecc.)

Chi può beneficiare della detrazione?

Persone fisiche e giuridiche che possiedono, a qualsiasi titolo, l’immobile oggetto di intervento: proprietari, inquilini, comodatari, condomini (per le parti condominiali), ecc.

Quali requisiti devono possedere le schermature acquistate?

Le chiusure oscuranti devono:

-

Essere fissate in modo stabile all’edificio, non quindi liberamente montabili e smontabili all’occasione (le tapparelle sono fissate in modo stabile);

-

Proteggere una superficie vetrata (finestra, porta vetrata) comunque esposta (tutti gli orientamenti anche a nord)

-

Essere regolabili, ossia permettere all’utente di gestirle in funzione della radiazione solare (alzare/abbassare, aprire/chiudere)

-

Rispettare le normative nazionali e locali in materia di efficienza energetica

-

Essere provviste di marcatura CE.

Come inviare la dichiarazione all’ENEA

📨 Passo indispensabile per accedere alle detrazioni fiscali è la comunicazione all’ENEA dei dati dell’intervento attraverso l’apposito sito web: https://detrazionifiscali.enea.it/

Chi può inviare la dichiarazione ad ENEA?

La comunicazione può essere effettuata da:

-

Beneficiario della detrazione fiscale che ha pagato l’intervento (se i beneficiari sono più di uno, come ad esempio due coniugi comproprietari dell’immobile che hanno sostenuto entrambi le spese, la dichiarazione deve essere compilata da uno solo dei due)

-

Amministratore del condominio per interventi riguardanti le parti condominiali

-

Intermediario: tecnico abilitato che compila la dichiarazione su incarico dei soggetti sopra (beneficiario o amministratore condominiale)

Tempistica

📆 La comunicazione all’ENEA deve essere effettuata entro 90 giorni del termine dei lavori o dall’avvenuto collaudo degli stessi.

A riguardo La risoluzione 244/E del 2007 dell'Agenzia delle Entrate ha precisato che la decorrenza dei termini per l'invio della documentazione parte dal giorno del "collaudo" finale dei lavori. Tale collaudo può essere eseguito anche dalla ditta che ha eseguito i lavori (per esempio vale come verbale di collaudo la dichiarazione di conformità resa ai sensi del DM 37/08 per gli interventi sugli impianti o altra documentazione redatta appositamente)

Registrazione

Qualora il beneficiario intenda provvedere da solo alla comunicazione all’ENEA deve prima registrarsi sul sito https://detrazionifiscali.enea.it/ cliccando il pulsante registrazione ed inserendo i dati richiesti. Riceverà una mail a conferma della registrazione contenete un link per completare la registrazione.

Come compilare la dichiarazione ENEA - dati generali e dell’immobile

Il sistema prevede la compilazione di diverse sezioni in diverse fasi; si suggerisce di salvare periodicamente in fase di compilazione onde evitare di perdere i dati già inseriti.

Accedere al sito con le proprie credenziali per comunicare i dati dell’intervento attraverso le seguenti fasi:

-

Compilare i dati anagrafici: selezionata la tipologia di beneficiario (persona fisica o persona giuridica) viene richiesta la compilazione di dati anagrafici molto semplici;

-

Inserimento dell'immobile: oltre all’ubicazione dell’immobile oggetto di intervento (meglio inserire i dati catastali che identificano univocamente lo stesso) e al titolo di possesso (tra le 4 opzioni proposte) è necessario inserire il numero di unità immobiliari che compongono l’edificio e, aspetto più complesso, la superficie utile (ovvero la superficie di pavimento di tutti i locali dell’unità immobiliare, escludendo le porzioni ove l’altezza interna è inferiore a 1,5 m) dell’immobile: allo scopo o si procede a un rilievo dei diversi locali oppure, con la planimetria catastale, considerando la scala della stessa, è possibile determinare il valore richiesto.

-

Selezionare l’intervento: in questa sezione oltre ad altri dati informativi di carattere generale, è necessario specificare la data di inizio dei lavori e la data di ultimazione degli stessi (collaudo), considerando quanto precedentemente spiegato in merito alla tempistica. Infine è necessario selezionare come tipo di intervento: 345 Interventi sull’involucro

Come compilare la dichiarazione ENEA - sezioni da compilare

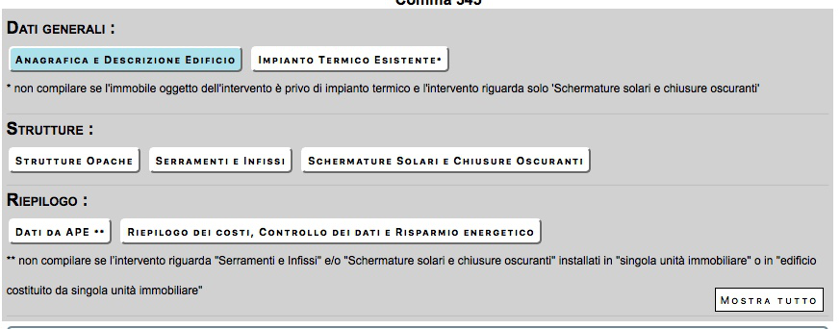

Dopo aver selezionato il tipo di intervento il sistema propone questa schermata che presenta il pulsante ANAGRAFICA E DESCRIZIONE EDIFICIO colorato in quanto già compilato nelle fasi precedenti.

E’ necessario ora invece provvedere a compilare solamente le seguenti sezioni attivabili cliccando il relativo pulsante: SCHERMATURE SOLARI E CHIUSURE OSCURANTI e IMPIANTO TERMICO ESISTENTE.

Compilazione dichiarazione: Schermature solari e chiusure oscuranti

Cliccando SCHERMATURE SOLARI E CHIUSURE OSCURANTI questa la schermata che si presenta

Per ogni tapparella installata è necessario cliccare AGGIUNGI NUOVO GRUPPO DI SCHERMATURE SOLARI e compilare i dati richiesti attenendovi alla scheda del prodotto fornita (tapparelle.shop, già in fase di preventivo, fornisce su apposito pdf allegato i dati necessari alla compilazione di questa sezione), integrandola come segue:

-

Superficie finestrata protetta: inserire la superficie del serramento (finestra, porta vetrata, ecc) protetto; la superficie in metri quadri del serramento protetto si ottiene semplicemente moltiplicando larghezza x altezza in metri dello stesso.

-

Esposizione: indicare l’esposizione del serramento protetto.

-

Fattore di trasmissione solare (gTot): riportare il valore di gtot indicato nella documentazione fornita con il prodotto scegliendo il valore corretto in relazione al tipo di vetro del serramento sul quale la tapparella è stata installata

Compilazione dichiarazione: Impianto termico esistente

Se la vostra unità immobiliare (appartamento o altro) ha un impianto di riscaldamento, è necessario compilare anche questa sezione. In caso di impianto centralizzato, consigliamo di rivolgervi al vostro manutentore o all’amministratore del condominio per il corretto reperimento dei dati necessari.

Terminata la compilazione è necessario cliccare VALIDA E SALVA ✅. Il Sistema provvede quindi a verificare che i dati richiesti siano stati integralmente completati segnalandovi eventuali errori: in caso qualche dato sia errato o mancante è sufficiente integrare o correggere e riprovare nuovamente con VALIDA E SALVA ✅.

Quando finalmente tutto è a posto potete procedere ad inviare la comunicazione ad ENEA cliccando INVIA DICHIARAZIONE. Riceverete una mail dal sistema che conferma l’avvenuto invio corretto della dichiarazione.

Quali documenti vanno conservati?

-

Certificazione del fornitore (o produttore o assemblatore) che attesti il rispetto dei requisiti tecnici

-

Originale della documentazione inviata all’ENEA, debitamente firmata

-

Schede tecniche dei componenti e/o certificazione del fornitore

-

Fatture relative alle spese sostenute

-

Copia contabile del/dei bonifico/i bancario o postale, che rechi chiaramente come causale il riferimento alla legge finanziaria 2007, il numero e la data della fattura, i dati del richiedente la detrazione e i dati del beneficiario del bonifico

-

Ricevuta dell’invio effettuato all’ENEA (codice CPID), che costituisce garanzia che la documentazione è stata trasmessa

SuperBonus 110% anche per le tapparelle

La nuova agevolazione denominata SuperBonus porta la soglia della quota detraibile al 110% (significa che l'intervento è totalmente gratuito) ed è applicabile anche alle tapparelle avvolgibili, intese come chiusure oscuranti, ma alle seguenti condizioni:

- Sia contestuale ad un intervento di installazione cappotto termico e/o sostituzione impianto di riscaldamento, cosidetti interventi "trainanti"

- L'intervento migliori di almeno due classi energetiche l'edificio

- Installazione contestuale ai nuovi serramenti

Il massimale recuperabile con il superbonus è di 650 €/mq per le zone A, B e C e 750 €/mq per le zone D, E e F, per il costo del serramento comprensivo di tapparella. La detrazione può essere recuperata in 5 anni oppure ceduta ad altri soggetti come l'impresa che effettua i lavori con uno sconto in fattura. Guarda il video SuperBonus.

Detrazioni fiscali e pagamenti: ecco cosa c’è da sapere

Da diverso tempo i pagamenti per essere considerati “scaricabili” devono essere tracciabili.

Cosa vuol dire? Bandito il contante, sono considerati tracciabili i pagamenti che lasciano una traccia telematica, tipo bancomat, carte, bonifici bancari e assegni. In questo scenario, sempre in evoluzione, sono nati nuovi metodi di pagamento veloci che con un click dal cellulare permettono di effettuare pagamenti senza utilizzare fisicamente bancomat o certe: le app di pagamento.

Ma come sono considerate le app?

Le app sono considerate uno strumento valido per essere trasparenti, in quanto permettono e assicurano l’identificabilità del destinatario del pagamento. Quindi i pagamenti e le transizioni di denaro tramite app come PayPal, Satispay, Apple Pay, Google Pay e altri, sono considerati validi per beneficiare dei bonus fiscali.

Abbiamo detto che le app di pagamento sono in grado di tracciare i pagamenti e di identificare il destinatario. Non solo! Riescono a recuperate tutti i dati necessari per avere le detrazioni come i dati di chi effettua il pagamento, il relativo IBAN, e il numero di cellulare.

Nulla da temere, solo una comodità a portata di Smartphone!

Per approfondire

Per chi volesse leggere la normativa in merito all’estensione dei pagamenti riconosciuti validi ai fini delle detrazioni fiscali, vi segnaliamo la seguente normativa: il comma 679 dell’articolo 1 della legge 160/2019, di Bilancio per il 2020, stabilisce che l’onere debba essere sostenuto con versamento bancario o postale o mediante altri sistemi di pagamento previsti dall’articolo 23 Dlgs 241/1997.

Per maggiori approfondimenti e per casi specifici consigliamo di consultare:

Prodotti che potrebbero interessarti

-

Tapparella Duero

.jpg/u/250/250/True)

75,90 €/mq

IVA inclusa

-

Tapparella AriaLuce

.jpg/u/250/250/True)

74,57 €/mq

IVA inclusa

-

Tapparella in PVC Indeformabile

.jpg/u/250/250/True)

29,90 €/mq

IVA inclusa

-

Tapparella Frangisole Antieffrazione

292,80 €/Mq

IVA inclusa

.jpeg/u/570/460/False)